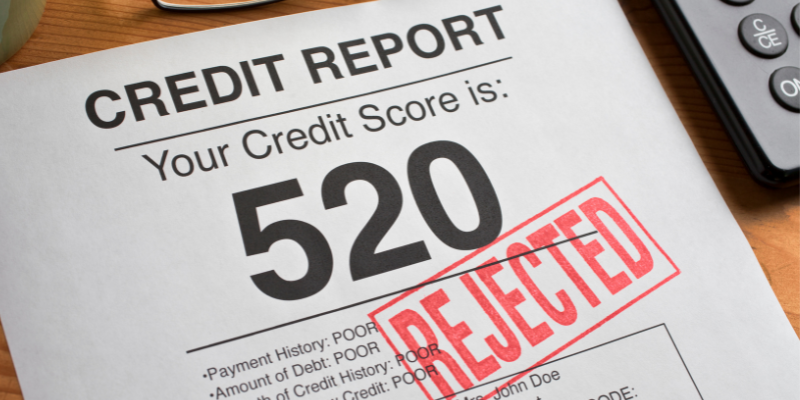

Dalam dunia keuangan, BI Checking menjadi salah satu poin utama sebagai dasar pemberian persetujuan pinjaman kepada para nasabah. Kegagalan mendapatkan pinjaman sangat dipengaruhi oleh skor BI Checking peminjam. Hampir semua pinjaman seperti pengajuan kartu kredit, kredit tanpa agunan (KTA), kredit pemilikan rumah (KPR), bahkan melamar kerja di bidang keuangan, mensyaratkan BI Checking.

Seseorang dengan skor kredit yang buruk dapat terisolir dari berbagai layanan keuangan dari pihak perbankan ataupun lembaga keuangan lain. Itu sebabnya, setiap individu yang membutuhkan akses permodalan ataupun produk keuangan lainnya wajib melakukan pengecekan skor BI Checking. Bagaimana cara cek BI Checking online agar pinjaman kamu disetujui? Simak pembahasan lengkap di bawah ini, termasuk cara memerbaiki skor kredit yang buruk di BI Checking.

Apa itu BI Checking

BI Checking adalah data pribadi yang di dalamnya terdapat Informasi Debitur Individual (IDI) secara historis yang menunjukkan catatan terkait lancar atau tidaknya proses pembayaran kredit. Sebelumnya, BI Checking sebagai layanan informasi riwayat kredit, bisa didapatkan dari Sistem Informasi Debitur (SID), yang semua informasinya legal untuk digunakan semua pihak perbankan dan lembaga keuangan lain yang berwenang.

Kategori informasi dalam SID yang bisa diakses meliputi identitas nasabah (perorangan atau badan usaha), jumlah pembiayaan, riwayat pembayaran, hingga data lengkap kredit macet. Hanya perbankan dan lembaga keuangan yang sudah terdaftar pada Biro Informasi Kredit (BIK) saja yang mendapatkan hak akses seluruh informasi di dalam SID. Keseluruhan data para nasabah ini akan disetorkan oleh BIK ke Bank Indonesia (BI) setiap sebulan selalu.

Selanjutnya, pihak BI akan mengumpulkannya secara berkala dan dihubungkan langsung pada sistem SID. Beralihnya fungsi pengawasan dari BI ke Otoritas Jasa Keuangan (OJK), membuat SID berubah nama menjadi Sistem Layanan Informasi Keuangan (SLIK). Di dalam SLIK terdapat layanan informasi debitur (iDeb) yang berisi informasi riwayat kredit para nasabah perbankan maupun lembaga keuangan.

Baca Juga: Pinjaman Online untuk Mahasiswa Cepat Cair dan Tanpa Jaminan

Apa Beda BI Checking dan SLIK?

Sebelum mengetahui cara cek BI Checking online, mungkin kamu bingung mendapatkan adanya perubahan dari BI Checking ke SLIK. Lalu, apa sih perbedaan BI Checking dan SLIK? Dari segi fungsi dan tugasnya, tidak ada perbedaan mendasar antara BI checking dan SLIK. Yang membedakan adalah lembaga yang melakukan pengawasan. BI Checking berada di bawah pengawasan langsung dari BI.

Sedangkan untuk SLIK berada di bawah pengawasan langsung dari OJK. Baik menggunakan layanan dari BI Checking maupun SLIK, kamu tetap bisa menikmati dan mendapatkan layanan Informasi Debitur (iDeb). Jadi, untuk cara cek BI Checking online saat ini menggunakan SLIK, meski masyarakat masih banyak yang menyebutnya dengan nama lama.

Fungsi BI Checking

Dalam dunia keuangan, BI checking mempunyai beberapa fungsi penting terhadap kelancaran administrasi perbankan maupun lembaga keuangan lain. Itu sebabnya, kamu perlu tahu cara cek BI Checking online sebelum mengajukan pinjaman. Berikut ini beberapa fungsi BI Checking:

1. Membantu Menentukan Tingkat Kelayakan Nasabah

Kondisi dan riwayat kredit para nasabah menjadi pedoman bagi perbankan maupun lembaga keuangan untuk memberikan persetujuan terhadap pengajuan kredit dan pinjaman. Ini sangat penting untuk meminimalisir kredit macet sehingga bisa memastikan bisnis tetap berjalan lancar. Karena tingkat macet yang tinggi, maka akan sangat berpengaruh pada penyediaan kredit di masa mendatang.

2. Meningkatkan Kesadaran Nasabah

Adanya skor melalui BI Checking, secara tidak langsung meningkatkan kesadaran nasabah untuk bertanggung jawab dan tertib membayar cicilan. Nasabah juga menjadi lebih peduli, karena buruknya skor BI Checking bisa memicu kesulitan di masa depan saat hendak kembali mengajukan kredit. Terlebih lagi jika sudah masuk kategori skor 3, skor 4, dan skor 5. Kamu harus lebih waspada dan berusaha untuk segera memerbaikinya.

Baca Juga: Pinjaman 5 Menit Cair Melalui P2P Lending, Beneran Gak Sih?

Ketahui Skor Kredit Sebelum Cek BI Checking Online

Mengapa skor kredit sangat penting? Bagaimana dasar klasifikasinya? Nah, sebelum membahas cara cek BI Checking online, pahami dulu sistem kategori skor kredit. Skor kredit pada BI Checking dibedakan menjadi lima kategori numerik mulai dari 1-5. Setiap angka tersebut menunjukkan kondisi layak tidaknya kredit yang kamu ajukan. Berikut ini penjelasannya:

Skor 1

Skor 1 menunjukkan status kredit lancar. Artinya, kamu sudah memenuhi semua kewajiban dalam hal membayar cicilan kredit per bulan ditambah dengan bunga yang dibebankan sampai lunas tanpa adanya tunggakan sama sekali.

Skor 2

Skor 2 menunjukkan bahwa status kredit DPK (kredit dalam perhatian khusus). Artinya, kamu tercatat menunggak angsuran kredit mulai dari satu hari sampai dengan 90 hari.

Skor 3

Mau ajukan pinjaman? Cek dulu skor kamu. Jika kamu mendapatkan skor 3, maka ini menunjukkan bahwa status kredit tidak lancar. Artinya, kamu tercatat menunggak angsuran kredit mulai dari 91 hari sampai dengan 120 hari.

Skor 4

Skor 4 menunjukkan bahwa status kredit diragukan. Artinya, kamu tercatat menunggak angsuran kredit mulai dari 121 hari sampai dengan 180 hari.

Skor 5

Skor 5 menunjukkan bahwa status kredit macet. Artinya, kamu tercatat menunggak angsuran kredit lebih dari 180 hari.

Sebagian besar perbankan maupun lembaga keuangan, akan menolak setiap pengajuan jika nasabah masuk kategori skor 3, 4 dan 5. Ketiganya sudah masuk dalam kategori blacklist BI Checking. Penolakan ini diambil karena pihak perbankan maupun lembaga keuangan lain tidak ingin mengambil risiko jika di kemudian hari terjadi kredit macet karena nasabah tidak bisa melunasi pinjaman.

Cara Cek BI Checking Online

Untuk melakukan BI Checking online, kamu harus melakukan tahapan-tahapan tertentu dan menyiapkan persyaratan administratif seperti tanda pengenal, nomor pajak, dan sebagainya. Lebih detailnya ikuti langkah-langkah cara cek BI Checking online berikut ini:

- Kunjungi Laman Konsumen OJK.

- Siapkan dokumen yang dibutuhkan untuk cek BI Checking online, yaitu KTP (WNI) atau paspor (WNA). Untuk badan usaha harus menyiapkan identitas semua pengurus, NPWP, hingga akta pendirian badan usaha.

- Pilih informasi debitur dan lengkapi (jenis pemohon, tanggal layanan dan kantor OJK).

- Unggah dokumen yang dibutuhkan sesuai kategori.

- Pastikan data yang diberikan sudah lengkap dan benar.

- Klik tombol kirim.

- Tunggu sampai ada kiriman email konfirmasi dari pihak OJK berisi informasi bukti registrasi antrean SLIK online.

- Proses verifikasi dari pihak OJK (paling lambat H-2 dari tanggal antrean yang sudah dipilih).

- Jika data kamu dinyatakan valid, maka kamu bisa langsung mencetak formulir yang sudah dikirim melalui email sebanyak tiga rangkap dilengkapi dengan tanda tangan.

- Selanjutnya foto atau scan formulir tersebut dan kirimkan kepada pihak petugas dengan nomor WhatsApp sesuai tercantum di email beserta foto selfie menunjukkan identitas diri (KTP).

- Tunggu proses verifikasi lanjutan melalui WhatsApp maupun panggilan video.

- Jika dinyatakan lolos oleh tim verifikator, maka hasil iDeb akan dikirim ke email pribadi kamu.

Baca Juga: Ajukan Pinjaman Online Pakai SIM? Ini Penjelasan Lengkapnya

Cara Memerbaiki Skor BI Checking

Selain mengetahui cara cek BI Checking online, kamu juga harus tahu bagaimana cara memerbaiki skor kredit. Buruknya skor kredit pada BI Checking, tentu akan sangat merugikan bagi calon debitur yang hendak mengajukan pinjaman atau kredit. Meskipun sudah terlanjur mendapat skor buruk, kamu masih bisa memerbaikinya dengan melakukan beberapa cara berikut ini.

1. Segera Lunasi Utang

Segera lunasi semua tanggungan cicilan yang masih tertunggak. Sebab jika kondisi BI Checking buruk dibiarkan saja terjadi, setiap kali kamu mengajukan kredit, pasti akan ditolak. Baik itu di perbankan maupun di lembaga keuangan lain seperti leasing, pegadaian, pinjaman online dan lainnya.

2.Rutin Cek Skor Kredit

Setelah semua tunggakan cicilan kredit kamu selesai dibayarkan, lakukan pemantauan BI Checking secara berkala untuk mengetahui perubahan skornya. Jika dalam beberapa waktu belum ada perubahan sama sekali, kamu bisa mengajukan komplain kepada pihak yang memberikan kredit.

3.Penghapusan Data oleh Sistem

Mintalah surat penjelasan yang dikeluarkan oleh pihak bersangkutan untuk mengajukan perubahan ke OJK. Selanjutnya kamu hanya perlu menunggu dan memantaunya saja sampai skor membaik. Sehingga kamu akan dikeluarkan dari daftar blacklist. Setelah skor BI Checking kamu sudah pulih, dalam artian mendapatkan skor 1 atau skor 2, saat sewaktu-waktu hendak mengajukan kredit maka akan jauh lebih mudah. Peluang lolos pun menjadi semakin besar.

Baca Juga: 8 Pinjaman Online Langsung Cair dengan KTP dan Hanya 24 Jam

Ajukan Kredit Lebih Mudah

Kamu sudah tahu cara cek BI Checking online sekaligus cara memerbaiki skor kredit yang buruk. Hindari segala hal yang dapat menyebabkan skor BI Checking yang buruk agar mudah dalam mengajukan permintaan pinjaman di masa depan. Pastikan juga kamu telah memiliki bekal pengetahuan keuangan lain seperti asuransi, investasi, kartu kredit, dan produk keuangan lain agar kamu dapat mencapai tujuan finansial di masa depan. Caranya adalah dengan membaca artikel keuangan dari MoneyDuck dan konsultasi dengan Expert MoneyDuck melalui tombol Konsultasi Gratis di bawah ini!

Adzkia

Anda tidak perlu mengecek BI checking jika semua kredit Anda dibayar selalu tepat waktu dan Anda bisa melunasi seluruh kredit dengan baik dan lancar. Karena BI checking akan ternoda ketika kredit Anda mulai tertunggak, pembayaran sering terlambat. Maka hendaklah Anda mempertimbangkan kesiapan Anda untuk mengajukan kredit agar BI checking Anda selalu bagus skornya.

Marwan

BI Checking adalah informasi mengenai riwayat kredit dan nilai kredit nasabah. BI Checking dapat diketahui dengan melihatnya di website OJK. Caranya adalah masuk ke website OJK, kemudian pilih menu perbankan, kemudian pilih Permintaan IDI Historis. Kemudian isi formulir yang tersedia di layar. Selanjutnya, riwayat BI Checking anda akan dikirim di email anda.

Ms Joo

BI Checking memang menjadi salah satu kendala jika ingin mengajukan pinjaman, tapi dengan informasi di atas Anda dapat dengan mudah mengakses status kredit Anda yang terekam di BI. Informasi status kredit Anda tersedia jika memang Anda pernah menggunakan produk kredit mulai dari kartu kredit, KTA ataupun pinjaman jangka panjang lainnya.