Utang adalah kewajiban yang harus dipenuhi oleh individu atau perusahaan. Ada berbagai jenis utang, mulai dari kartu kredit, pinjaman pribadi, hingga hipotek. Pemenuhan kewajiban ini seringkali menjadi masalah, terutama jika jumlahnya terlalu besar. Namun, tidak perlu khawatir, karena ada solusi yang bisa kamu gunakan, yaitu pinjaman untuk melunasi utang. Dalam artikel MoneyDuck ini, kita akan membahas semua yang perlu kamu ketahui tentang cara mengelola utang dengan bijaksana.

Definisi Utang Secara Umum

Sebelum ke bagian rekomendasi pinjaman untuk melunasi utang, kamu harus tahu dulu apa definisi dari utang itu sendiri. Utang adalah kewajiban finansial yang harus dipenuhi oleh seseorang, entitas, atau perusahaan kepada pihak lain. Ini bisa berbentuk uang, barang, atau jasa. Utang bisa bersifat jangka pendek atau jangka panjang, tergantung pada persyaratannya. Utang bisa terjadi melalui berbagai cara, mulai dari penggunaan kartu kredit, pinjaman dari bank, hingga peminjaman dari teman atau keluarga. Proses ini melibatkan perjanjian antara pihak yang berutang dan pihak yang memberikan pinjaman, dengan syarat dan ketentuan yang telah disepakati.

Baca Juga: Restrukturisasi Utang Definisi, Jenis, dan Cara Mengajukannya

Alasan Orang Berutang

Orang berutang dengan berbagai alasan, dan alasan tersebut bisa sangat berbeda antara satu individu dengan yang lainnya. Ada beberapa alasan utama yang umumnya mendorong orang untuk mengambil utang, baik itu alasan yang dianggap positif maupun negatif.

1. Utang untuk Kebutuhan Mendesak

Situasi darurat sering mendorong seseorang untuk berutang. Misalnya, biaya medis yang tidak terduga, perbaikan rumah mendadak, atau kehilangan pekerjaan. Dalam situasi seperti ini, utang dapat memberikan solusi sementara untuk masalah keuangan yang mendesak.

2. Utang untuk Investasi

Tidak semua utang bersifat konsumtif. Beberapa orang berutang untuk investasi, seperti membeli properti, pendidikan, atau memulai bisnis. Utang seperti ini dianggap sebagai leverage yang dapat membantu pertumbuhan kekayaan jangka panjang jika dikelola dengan bijak.

3. Utang karena Gaya Hidup

Sayangnya, tidak semua alasan berutang berasal dari kebutuhan atau investasi. Beberapa orang berutang untuk membiayai gaya hidup yang melebihi pendapatan mereka. Entah itu untuk liburan mewah, membeli barang-barang mahal, atau kebiasaan makan di luar yang sering. Alasan seperti ini seringkali berakibat negatif pada kesehatan keuangan jangka panjang.

4. Utang sebagai Solusi Sementara

Ada juga situasi di mana utang diambil sebagai jalan keluar sementara dari masalah keuangan. Misalnya, untuk melunasi utang lain atau mengatasi kesulitan keuangan jangka pendek. Ini bisa menjadi solusi yang membantu jika dikelola dengan benar, tetapi juga berpotensi menimbulkan masalah jika tidak hati-hati.

Mekanisme Pembayaran Utang

Utang, baik itu dari bank, lembaga keuangan lain, atau individu, biasanya harus dibayar kembali sesuai dengan jadwal dan syarat yang disepakati. Ada beberapa komponen utama yang perlu kamu ketahui dalam mekanisme pembayaran utang:

- Jadwal Pembayaran: Jadwal pembayaran adalah rencana yang mengatur kapan dan berapa banyak pembayaran harus dibuat. Ini bisa dalam bentuk angsuran bulanan, kuartalan, atau lainnya, tergantung pada perjanjian.

- Suku Bunga: Suku bunga adalah biaya tambahan yang dikenakan atas utang. Ini bisa berupa suku bunga tetap atau mengambang, dan akan menentukan seberapa besar total yang harus dibayar kembali.

- Denda dan Sanksi: Jika pembayaran terlambat atau tidak sesuai dengan jadwal, denda dan sanksi mungkin akan dikenakan. Memahami apa saja potensi denda akan membantu kamu dalam menghindari biaya tambahan.

- Pelunasan Dini: Beberapa perjanjian utang memungkinkan pelunasan dini, yang berarti kamu bisa membayar kembali utang sebelum jadwal yang ditentukan. Ini mungkin bisa menghemat biaya bunga, tetapi ada baiknya memeriksa apakah ada sanksi untuk pelunasan dini.

Apa Akibat Telat Bayar Utang?

Telat bayar utang adalah situasi yang tidak diinginkan dan dapat membawa berbagai konsekuensi negatif. Baik itu utang kecil atau besar, pembayaran yang tidak tepat waktu bisa berdampak serius pada keuangan dan reputasi kamu. Dalam bagian ini, kita akan mengulas apa saja akibat dari telat bayar utang.

- Penalti dan Biaya Tambahan: Telat bayar utang seringkali mengakibatkan denda atau penalti. Biaya tambahan ini dapat menambah beban keuangan kamu dan membuat lebih sulit untuk melunasi utang.

- Penurunan Skor Kredit: Skor kredit adalah representasi dari kredibilitas finansial seseorang. Telat bayar utang bisa menurunkan skor kredit kamu, yang akan mempengaruhi kemampuan kamu untuk mendapatkan pinjaman atau kredit di masa depan.

- Kenaikan Suku Bunga: Dalam beberapa kasus, keterlambatan dalam pembayaran bisa mengakibatkan kenaikan suku bunga pada utang kamu. Ini berarti kamu akan membayar lebih banyak bunga seiring waktu.

- Gangguan Hubungan: Jika utang adalah kepada teman atau anggota keluarga, telat bayar bisa menyebabkan ketegangan dalam hubungan tersebut. Hal ini bisa berdampak pada kepercayaan dan komunikasi dalam hubungan pribadi atau bisnis.

- Tindakan Hukum: Dalam kasus yang ekstrem, pihak pemberi pinjaman dapat mengambil tindakan hukum untuk menagih utang yang belum dibayar. Ini bisa berdampak pada reputasi dan catatan hukum kamu.

- Stres dan Kekhawatiran: Keterlambatan pembayaran juga bisa menimbulkan stres dan kekhawatiran yang berlebihan. Preokupasi dengan utang bisa mengganggu kehidupan sehari-hari dan kesehatan mental kamu.

Alasan Gagal Bayar Utang

Gagal bayar utang adalah situasi yang serius dan bisa terjadi pada siapa saja, baik individu maupun bisnis. Ini berbeda dengan telat bayar, di mana ada kegagalan total dalam memenuhi kewajiban pembayaran utang sesuai dengan perjanjian. Apa saja alasan yang bisa menyebabkan gagal bayar utang? Mari kita pelajari lebih lanjut.

- Kehilangan Pekerjaan atau Penghasilan: Salah satu alasan paling umum adalah kehilangan pekerjaan atau sumber penghasilan utama. Tanpa aliran pendapatan yang stabil, membayar utang menjadi tantangan besar.

- Beban Utang yang Berlebihan: Memiliki terlalu banyak utang juga bisa menjadi alasan gagal bayar. Jika utang telah menumpuk sampai titik di mana kamu tidak bisa mengelolanya, kegagalan bayar mungkin terjadi.

- Penyakit atau Cidera: Kondisi kesehatan yang serius bisa mengganggu kemampuan seseorang untuk bekerja dan menghasilkan pendapatan. Hal ini juga dapat menyebabkan biaya medis tambahan yang tak terduga, yang bisa menyebabkan gagal bayar.

- Perubahan Suku Bunga: Dalam beberapa kasus, perubahan dalam suku bunga bisa membuat utang menjadi tidak terjangkau. Ini khususnya berlaku untuk utang dengan suku bunga variabel yang bisa naik secara tiba-tiba.

- Keputusan Keuangan yang Buruk: Terkadang, gagal bayar utang adalah hasil dari keputusan keuangan yang buruk. Misalnya, mengambil terlalu banyak utang tanpa rencana pembayaran yang realistis, atau berinvestasi dalam bisnis atau properti yang berisiko tanpa mempertimbangkan dampak potensial pada keuangan.

- Situasi Darurat: Kadang-kadang, keadaan di luar kendali seseorang seperti bencana alam atau situasi darurat lainnya dapat menyebabkan gagal bayar.

Rekomendasi Pinjaman untuk Melunasi Utang

Melunasi utang adalah tantangan yang dihadapi banyak orang. Terkadang, utang bisa menjadi beban yang berat dan menghambat kebebasan finansial seseorang. Dalam situasi seperti ini, solusi yang tepat adalah mencari pinjaman untuk melunasi utang. Memang terkesan gali lobang tutup lobang, tapi pada pinjaman kali ini pilihlah yang tenornya panjang, sehingga cicilan per bulan lebih ringan, dan kamu menjadi ada waktu untuk mengumpulkan uang terlebih dahulu.

Kredit Serbaguna Mandiri

KSM Mandiri adalah salah satu produk pinjaman tanpa agunan dari Bank Mandiri yang menawarkan fleksibilitas dalam penggunaan dana. Pinjaman ini dapat digunakan untuk berbagai keperluan, seperti pembelian barang, biaya pendidikan, renovasi rumah, atau kebutuhan lainnya. Jumlah pinjaman yang ditawarkan bervariasi, mulai dari Rp1.000.000 hingga Rp1 miliar, dengan estimasi pencairan selama 14 hari kerja. Suku bunga yang diterapkan juga berbeda-beda, tergantung pada kebijakan Bank Mandiri dan profil kredit calon nasabah, dengan pilihan jangka waktu yang fleksibel.

Kelebihan dari Kredit Serbaguna Mandiri antara lain adalah fleksibilitas penggunaan dana, jangka waktu yang fleksibel, proses pengajuan yang cepat, bunga yang bersaing, kemudahan pembayaran, layanan pelanggan yang baik, dan tanpa jaminan. Bank Mandiri juga menawarkan suku bunga kompetitif mulai dari 8,50% dengan jangka waktu minimal 10 tahun atau maksimal 15 tahun khusus tenaga medis, dan 10,50% dengan tenor 15 tahun lewat cabang Mandiri. Bagi yang bukan dokter atau tenaga kesehatan, suku bunga sebesar 9,99% bisa didapatkan jika mengajukan pinjaman lewat aplikasi Livin' by Mandiri. Proses pengajuan dapat dilakukan secara langsung di cabang Bank Mandiri atau melalui aplikasi perbankan online.

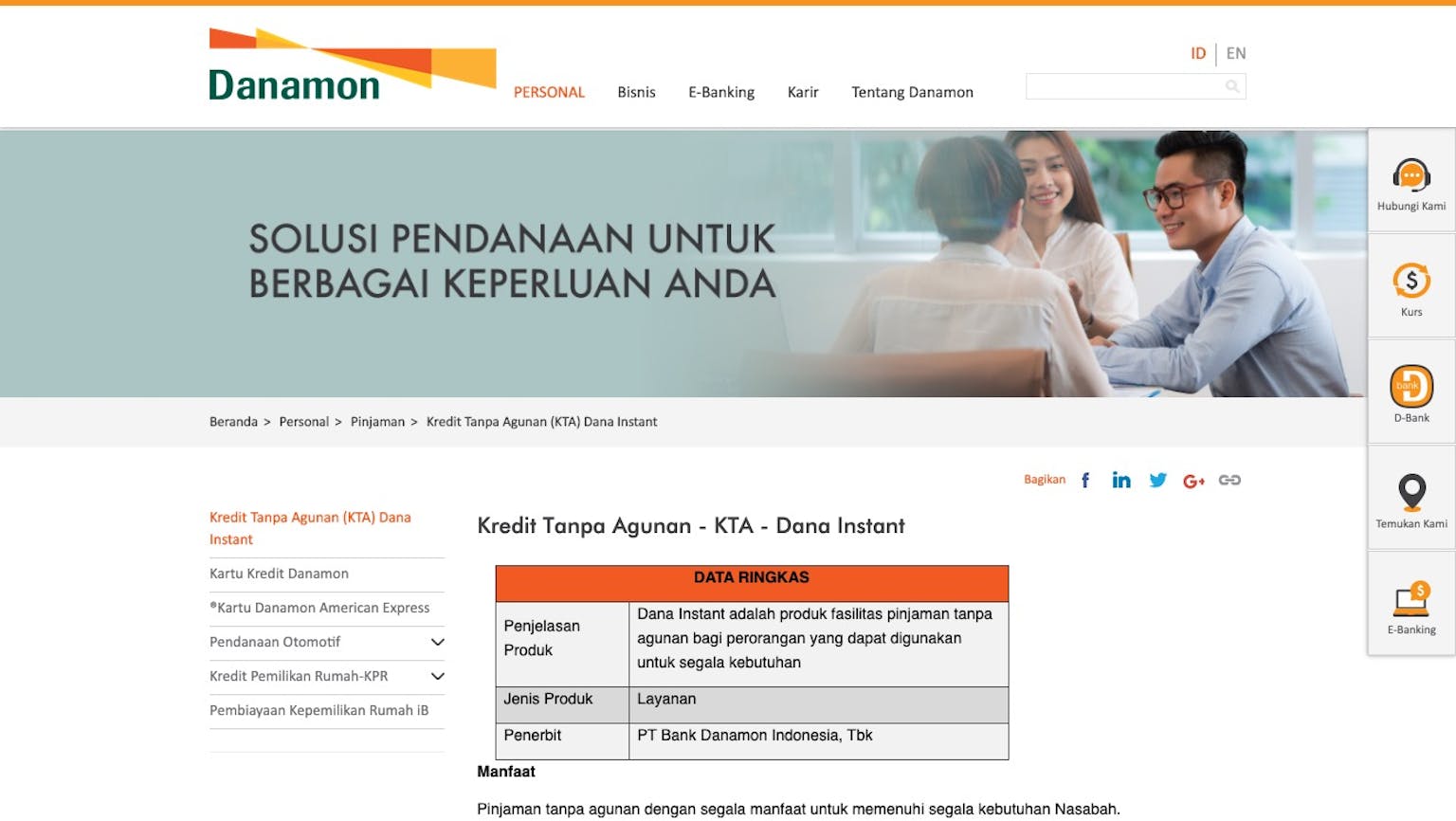

KTA Dana Instant Danamon

Dana Instant dari Bank Danamon adalah solusi pinjaman tanpa agunan bagi perorangan yang dapat digunakan untuk berbagai kebutuhan. Produk ini tersedia bagi Warga Negara Indonesia yang berusia minimal 21 tahun dan maksimal 60 tahun pada saat akhir pinjaman (khusus karyawan maksimal 55 tahun pada saat pengajuan). Persyaratan lainnya termasuk masa kerja minimum 1 tahun (karyawan) dan 2 tahun (pengusaha/professional), memiliki penghasilan kotor minimal Rp3.000.000 per bulan, dan memiliki rekening aktif di Bank Danamon.

Biaya yang terkait dengan KTA Bank Danamon meliputi Biaya Administrasi sesuai dengan program yang diajukan, Biaya Keterlambatan Pembayaran sebesar 0,25% per hari dari cicilan yang tertunggak, Biaya Pelunasan Dipercepat sebesar 6% dari sisa pokok pinjaman atau minimal Rp350.000, serta beberapa biaya lainnya. Suku bunga pinjaman ini tetap per bulan, dengan metode perhitungan angsuran menggunakan Annuity in Arrear. Suku bunga dapat berbeda mengikuti penawaran yang sedang berlaku.

OK KTA

OK KTA adalah fasilitas pinjaman tanpa agunan yang ditawarkan oleh OK Bank Indonesia. Produk ini menawarkan suku bunga yang kompetitif dengan plafond pinjaman mulai dari 3 juta hingga Rp200.000.000. Tenor pinjaman bisa mencapai panjang hingga 5 tahun, dan proses persetujuan kredit dijanjikan akan lebih cepat. Keunggulan lain dari KTA OK Bank adalah tanpa agunan, kemudahan dalam dokumen pengajuan, dan tujuan pinjaman yang bisa digunakan untuk modal kerja, investasi, dan konsumtif.

Syarat pengajuan pinjaman ini meliputi melampirkan e-KTP, NPWP (untuk pinjaman di atas Rp50.000.000), slip gaji dan Surat Keterangan Kerja (untuk karyawan), serta Mutasi Rekening dan Dokumen Legalitas Usaha (untuk wiraswasta). OK KTA menawarkan manfaat seperti mendapatkan suku bunga yang kompetitif, kemudahan proses pengajuan pinjaman, dan jangka waktu tenor yang dapat disesuaikan dengan kemampuan nasabah.

Mobilku WOM Finance

Mobilku dari WOM Finance adalah solusi pinjaman yang dapat membantu Anda memenuhi berbagai kebutuhan dengan jaminan BPKB Mobil. Anda dapat mengajukan pinjaman dengan tenor pembayaran hingga 48 bulan dan bunga mulai dari 0.9%. Plafon pembiayaan yang ditawarkan oleh WOM Finance hingga 90%, dan ada berbagai fasilitas seperti Dana, Modal Usaha, Pembiayaan Investasi, serta Pembiayaan Modal Kerja yang masing-masing mulai dari 0.9% sampai dengan 1.5% per bulan.

Ringkasan produk ini mencakup jumlah pinjaman minimum Rp20.000.000 dan maksimum Rp3.000.000.000 dengan jangka waktu pinjaman 11-48 bulan. Suku bunga per bulan adalah 0,90%, dan ada beberapa biaya lain seperti biaya administrasi antara Rp1.700.000 - Rp3.000.000 (tergantung dari pokok hutang), biaya keterlambatan 0.05%/hari x sisa angsuran yang belum dibayar, dan lain-lain. Syarat dan ketentuan mencakup usia pemohon 20-60 tahun, pendapatan minimal per bulan Rp7.000.000, dan jenis pekerjaan yang mencakup karyawan dan wiraswasta. Proses persetujuan kredit memakan waktu 4 hari.

ProBiz Bank Sampoerna

ProBiz adalah produk pinjaman Bank Sampoerna yang menawarkan plafon pinjaman yang bervariasi tergantung lama usaha. Untuk usaha yang berjalan 0 sampai dengan 6 bulan, plafon pinjaman adalah Rp0 sampai dengan Rp1 miliar, sedangkan untuk usaha yang berjalan lebih dari 6 bulan, plafon pinjamannya adalah Rp0 sampai dengan Rp25 miliar. ProBiz menawarkan suku bunga efektif dan provisi yang kompetitif, pembayaran bunga sesuai dengan pemakaian fasilitas kredit, dan jaminan berupa Tanah dan Bangunan atau BPKB dengan bebas biaya appraisal. Prosesnya cepat, hanya 5 hari kerja setelah dokumen lengkap.

Persyaratan umum untuk mengajukan ProBiz meliputi status sebagai karyawan (termasuk PNS), pengusaha, profesional, atau badan usaha. Dokumen yang diperlukan bervariasi tergantung jenis pemohon, seperti slip gaji, rekening tabungan, bukti penghasilan lainnya, atau laporan keuangan. Dokumen legalitas usaha seperti SIUP, SKU, atau Kartu Tanda Pedagang juga diperlukan. Lokasi jaminan harus berada dalam radius 50 km dari cabang Bank Sampoerna terdekat.

Baca Juga: 6 Cara Mengatasi Stress Karena Banyak Utang yang Bisa Anda Coba

Mudah Ajukan Pinjaman dengan Bantuan ExpertDuck!

Dengan konsultasi gratis dari ExpertDuck, kamu akan mendapatkan panduan dan rekomendasi yang sesuai dengan kebutuhan finansial kamu. Jangan ragu untuk menghubungi kami dan dapatkan solusi terbaik terkait pinjaman untuk melunasi utangmu sekarang juga! Klik tombol Konsultasi Gratis dan mulailah perjalanan finansial kamu yang lebih cerdas dan bertanggung jawab.

Silahkan tinggalkan kesan dan opini Anda terhadap produk ini!