Non Performing Loan (NPL) atau kredit macet adalah hal yang menjadi momok bagi semua bank karena hal ini bisa menurunkan kualitas kinerja, rating, bahkan nama baik sebuah bank. NPL begitu dihindari bahkan dicegah agar tidak banyak terjadi atau justru tidak terjadi sama sekali. Penjelasannya sebagai berikut.

Pengertian Non Performing Loan

Non Performing Loan (NPL) adalah parameter kesehatan aset suatu bank yang dihitung berdasarkan rasio keuangan pokok. NPL yang biasa digunakan oleh bank adalah NPL netto yang telah disesuaikan. Penilaian NPL adalah penilaian kualitas aset yang mencerminkan kecukupan manajemen risiko kredit.

NPL juga menjadi indikasi masalah yang terjadi di dalam bank yang mungkin berdampak buruk bagi bank jika tidak segera diatasi. NPL atau kredit macet akan menyebabkan modal suatu bank berkurang sehingga penyaluran kredit untuk periode berikutnya bisa terpengaruh.

Pengukuran Tingkat NPL

Menurut Peraturan Bank Indonesia No. 6/10/PBI/2004 tentang Sistem Penilaian Tingkat Kesehatan Bank Umum, rasio kredit macet (NPL) maksimal 5%.

Rumus perhitungan NPL adalah Rasio NPL = (Total NPL / Total Kredit) x 100 %.

Contoh: Bank Z mengalami kredit macet sebanyak 70 dengan total kredit sebesar 1000 maka rasio NPL bank tersebut adalah (50/1000 = 0.005 = 5%).

Semakin tinggi nilai NPL (lebih dari 5 %) maka bank tersebut tergolong tidak sehat. NPL yang tinggi akan menyebabkan laba yang akan diterima oleh bank semakin berkurang.

Faktor Penyebab NPL

Tidak Adanya Kemauan dari Debitur

Tidak adanya kemauan atau itikad untuk membayar utang atau cicilan pokok dan bunga pinjaman menyebabkan adanya tunggakan sehingga nilai NPL bank semakin besar. Besarnya bunga pinjaman sering menyebabkan para debitur menunda untuk melunasi utangnya kepada bank. Tidak adanya kemauan debitur untuk melunasi sama dengan debitur tidak mampu menyelesaikan kredit sesuai dengan kesepakatan yang telah dibuat.

Ketika nasabah sebagai peminjam dana tidak memenuhi kewajiban untuk membayar angsuran sehingga bisa dipastikan bahwa bank akan kehilangan income yang menyebabkan deviden dan laba bank berkurang. Berdasarkan masalah seperti itu, pihak bank harus melakukan analisis kredit sebagai cara untuk menyeleksi klien yang tepat untuk menerima dana pinjaman dari bank tersebut.

Kebijakan Pemerintah dan Bank Indonesia

Kebijakan yang diterapkan oleh pemerintah bisa memengaruhi tingkat NPL perbankan. Contohnya, keputusan untuk kenaikan BBM akan menyebabkan perusahaan dan individu yang mengonsumsi BBM untuk kegiatan produktif setiap hari memakai dana tambahan yang diambil dari laba. Secara otomatis, anggaran untuk pembayaran cicilan kredit akan dipakai untuk memenuhi biaya produksi. Perusahaan pasti mengalami kesulitan untuk membayar utang-utangnya kepada bank sehingga NPL meningkat.

Sama dengan kebijakan atau peraturan Bank Indonesia (PBI) akan berdampak secara langsung maupun tidak langsung terhadap NPL perbankan. Contohnya, ketika BI menaikkan BI Rate sehingga suku bunga kredit juga naik maka kemampuan debitur untuk melunasi pokok dan bunga pinjaman akan menurun. Kenaikan suku bunga perbankan berdampak luas kepada kegiatan perbankan sehingga para banker harus selalu memantau kebijakan Bank Indonesia.

Keadaan Ekonomi Negara

Keadaan ekonomi di Indonesia tentu memiliki pengaruh atau andil cukup besar terhadap kemampuan debitur dalam melunasi utang-utangnya. Variabel-variabel ekonomi makro yang berpengaruh terhadap NPL sebagai berikut.

Inflasi

Inflasi adalah kenaikan harga barang secara keseluruhan dan terjadi terus menerus. Tingkat inflasi yang tinggi akan menyebabkan kemampuan debitur untuk melunasi utang-utangnya semakin berkurang.

Nilai Mata Uang/Kurs Rupiah

Kurs Rupiah berpengaruh terhadap NPL suatu bank karena aktivitas debitur perbankan tidak hanya terjadi secara nasional, tetapi juga internasional.

Krisis Ekonomi

Krisis ekonomi tentu saja sangat memengaruhi kondisi ekonomi negara dan masyarakat. Ketidakberdayaan secara finansial adalah dampak nyata dari krisis ekonomi sehingga banyak debitur bank yang tidak mampu melunasi cicilan pinjaman.

Penanggulangan NPL

Secara umum, terdapat dua cara untuk menyelesaikan NPL. Penjelasannya sebagai berikut.

Sentralisasi Pemerintahan

Sentralisasi bisa terjadi karena semua pihak yang berhubungan dengan kondisi NPL seperti bank, regulator (BI), dan pemerintah bersama-sama melakukan diskusi untuk menemukan solusi. Contoh sentralisasi yang dilakukan adalah pembentukan organisasi atau lembaga pusat seperti Perusahaan Manajemen Aset.

Desentralisasi Pemerintahan

Desentralisasi umumnya diambil oleh bank yang mengalami NPL. Pendekatan ini dilakukan agar bank yang mengalami peningkatan NPL belajar dari kredit macet yang sedang dialami. Bank harus melakukan recovery masalah sendiri dengan diberikan insentif, kekuatan legislatif, atau kebijakan fiskal khusus.

Masalah dalam Pengaturan NPL

Banyak kendala atau masalah yang timbul dalam pengaturan NPL di seluruh dunia. Masalah yang kerap terjadi antara lain:

Kurangnya Standarisasi NPL

Bank Indonesia saat ini telah menentukan batas maksimal NPL sebuah bank adalah 5%. Suatu bank yang mengalami NPL lebih dari 5% dinyatakan tidak sehat sehingga bank itu harus segera mengatasi masalahnya agar tidak mengalami kebangkrutan.

Kurangnya Pencegahan NPL

Lembaga-lembaga keuangan bisa mengatur sumber daya sebagai pencegahan dan penanggulangan kerugian yang disebabkan oleh resonansi NPL.

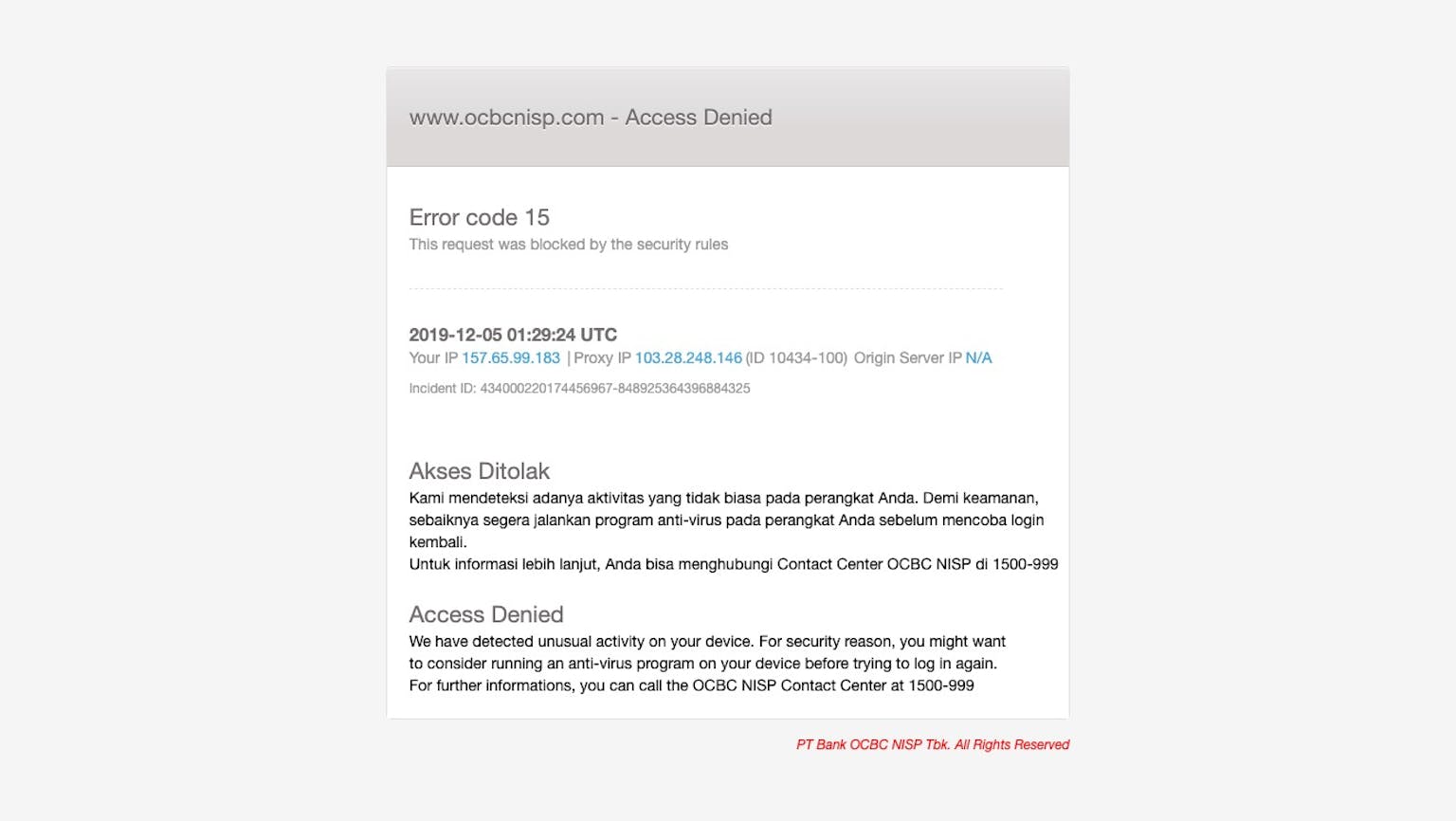

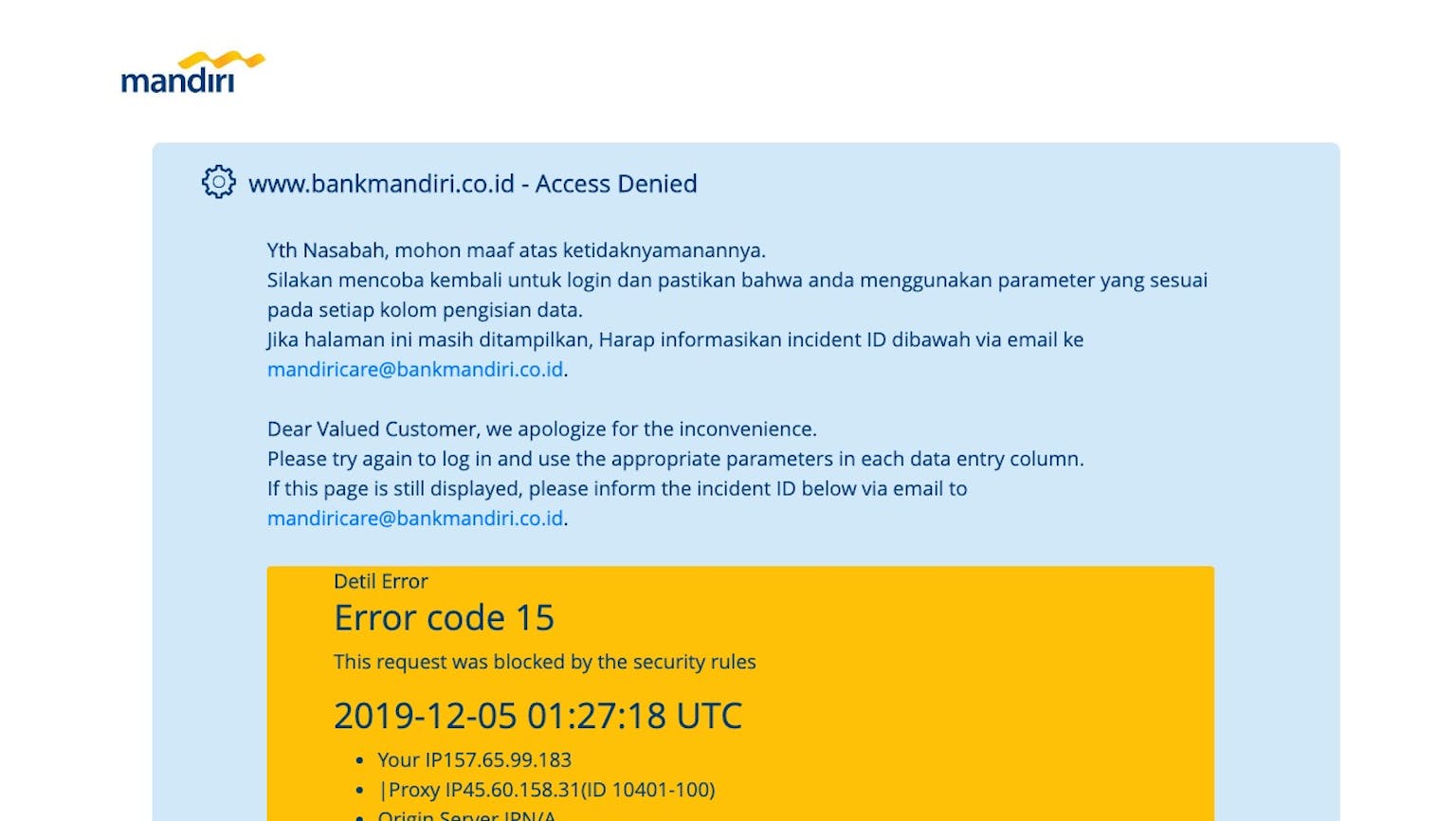

Adanya Tekanan dari Regulator Bank

Bank dan lembaga keuangan lainnya ditekan oleh regulator, yaitu Bank Indonesia dan Otoritas Jasa Keuangan untuk menjaga NPL tetap rendah karena hal ini berdampak besar terhadap kehidupan sosial, ekonomi, dan politik.

Masalah Wilayah Pemberlakuan NPL

Fungsi utama bank adalah menghimpun dan menyalurkan dana dari dan kepada masyarakat. Untuk memaksimalkan hal ini maka pihak bank wajib membuat sistem manajemen pada berbagai aspek dan semua pihak yang terlibat agar terorganisasi dengan baik. NPL tidak hanya menjadi kewajiban bank, tetapi semua pihak terkait sehingga tingkat NPL yang baik bisa terwujud.

Dampak NPL terhadap Perekonomian Negara

Peningkatan NPL bisa menyebabkan struktur modal perbankan semakin kuat karena perbankan memperbesar porsi penyisihan penghapusan aktiva produktif (PPAP). Hasilnya adalah perbankan harus memperkuat struktur permodalan sehingga kemampuan perbankan melakukan ekspansi kredit (ke sektor riil) semakin berkurang. Pengurangan kemampuan perbankan dalam ekspansi kredit akan memberikan dampak negatif terhadap perekonomian karena pertumbuhan ekonomi menjadi stagnan.

Berdasarkan data statistik, kredit perbankan selalu berkontribusi terhadap pembentukan modal minimal sekitar 20 persen selama lima tahun. Manajemen seluruh kegiatan operasional bank harus dilakukan dengan baik khususnya penanganan risiko gagal kredit atau kredit macet yang menyebabkan bank menjadi tidak sehat. Bank sebagai lembaga keuangan yang menopang sebagian besar kehidupan ekonomi suatu negara tentu harus selalu sehat dan produktif.

Non Performing Loan adalah kredit macet yang menyebabkan stabilitas dan kredibilitas bank bisa terancam. Pemahaman tentang NPL ini tidak boleh sebatas tentang pengertian atau definisi, tetapi juga seluruh aspek penyebab, dampak, dan lainnya. Masyarakat juga perlu tahu tentang hal ini sehingga tidak sengaja untuk tidak membayar cicilan pinjaman. Jadilah masyarakat yang bijak!

Putra Egi

Non Performing Loan adalah Kredit macet yang dialami Bank karena debitur-debitur tidak bisa membayar hutangnya. NPL ini jika rationya besar, maka kinerja bank tersebut akan dianggap tidak bagus oleh Bank Indonesia. Oleh karenanya Bank-bank akan selalu menjaga agar NPL nya rendah. Seperti saat-saat belakangan ini dbanyak pengusaha yang mengalami kesulitan perputaran keuangan perusahaan menyebabkan banyak juga macetnya kredit yang dikeluarkan oleh bank. Jadi banyak pula NPL dari bank-bank mengalami peningkatan.

Andi Laksana

Non Performing Loan atau NPL merupakan sebuah kondisi permasalahan kredit yang dapat digunakan untuk menilai suatu bank. NPL dapat dijadikan sebagai indikasi bahwa bank tersebut bermasalah. Jika NPL suatu bank tinggi, maka reputasi bank tersebut buruk. Naiknya NPL dalam suatu bank dapat dikarenakan beberapa faktor, seperti kondisi perekonomian negara, kemauan debitur, atau juga karena kebijakan pemerintah.

Yusni

NPL atau Non Performing Loans ini bisa disebut sebagai salah satu indikator untuk mengetahui kesehatan aset sebuah bank. Indikator tersebut bisa berupa rasio keuangan pokok yang bisa memberikan informasi penilaian mengenai bagaimana kondisi permodalan, rentabilitas, risiko pasar, risiko pasar serta likuiditas.

Hera

Dilihat dari maknanya, kayaknya NPL sangat penting bagi sebuah bank, ya. Seperti nilai performa gitu kali ya. Btw, thanks buat infonya yang keren bang!

Sanjani

Non Performing Loan atau NPL adalah indikator kredit yang dapat dipergunakan untuk mengetahui sehat atau tidaknya suatu bank.Jika bank memiliki NPL yang tinggi maka reputasi dari bank tersebut termasuk buruk. Kenaikan NPL pada suatu bank bisa disebabkan atas beberapa faktor, seperti debitur yang gagal bayar dan tidak terselesaikan dengan baik, kondisi perekonomian negara, atau kebijakan pemerintah.

Ms Joo

NPL merupakan masalah yang umum terjadi dalam perbankan. Bank sebagai lembaga penyalur dana masyarakat ke debitur baik dengan atau tidaknya jaminan tetapi memiliki resiko macet karena walaupun ada jaminan yang ditahan oleh Bank, belum tentu jaminan tersebut dapat segera menjadi dana tunai. Sehingga NPL menjadi masalah setiap bank, semakin besar rasio NPL mengindikasikan kesehatan bank yang buruk. Oleh karena itu ketika Bank akan memberikan kredit pada seseorang tetap harus memperhatikan prinsip kehati-hatian dan menerapkan konsep Know Your Customer.